保険料

保険料率(被保険者均等割額及び所得割率)の設定

保険料率は、同じ広域連合の区域内では、均一となるよう設定します。

大阪府では、全ての市町村で保険料率は均一です。

大阪府後期高齢者医療保険における令和6年度及び令和7年度の保険料率について

保険料の賦課・徴収

後期高齢者医療制度では、被保険者一人ひとりに対して保険料を算定・賦課します。

保険料率及び賦課限度額は国の算定基準に基づき、2年ごとに大阪府後期高齢者医療広域連合後期高齢者医療に関する条例で定めます。

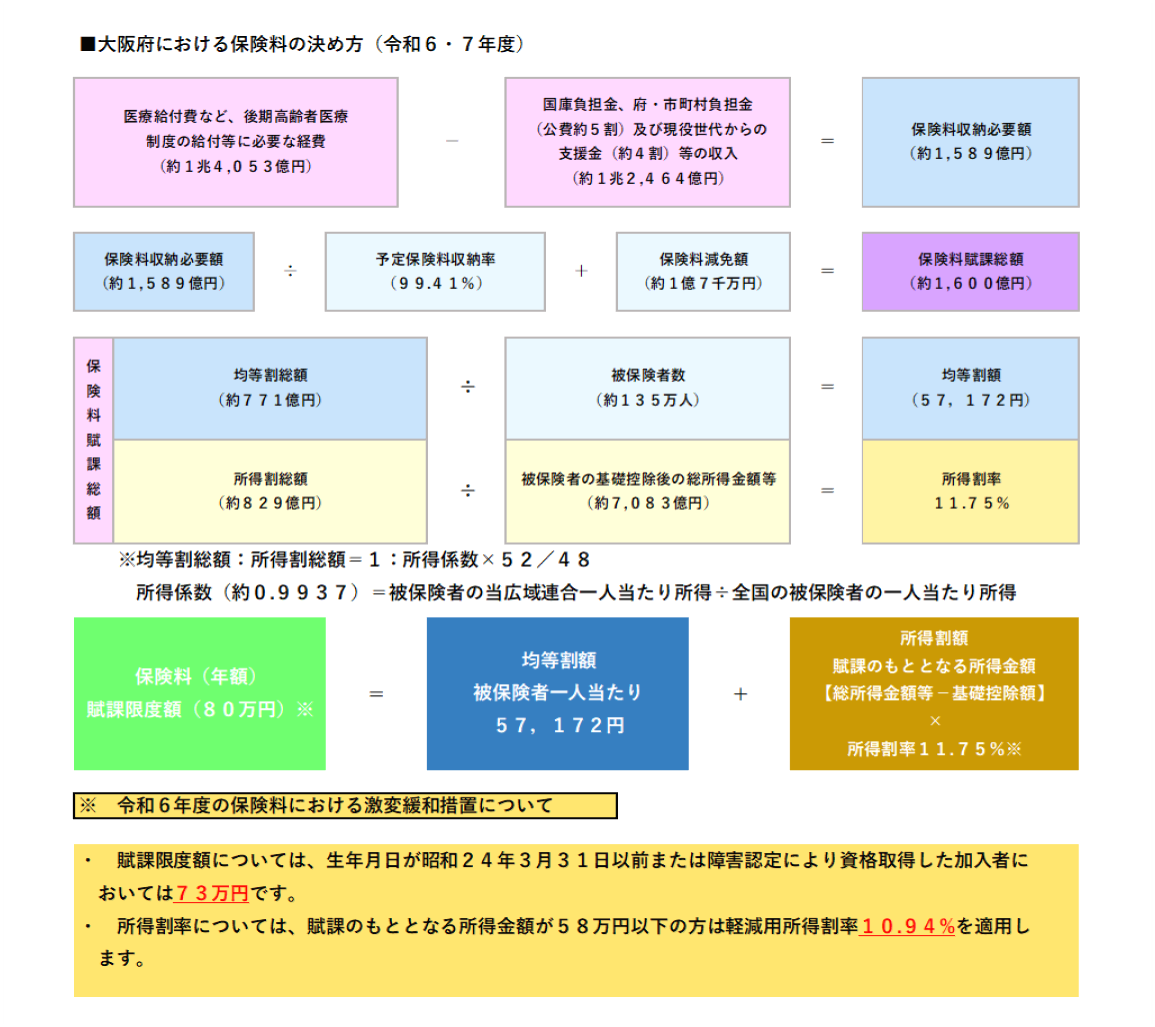

(1)保険料の算定

保険料は、医療給付等を行うために必要な経費をもとに算定します。

各被保険者の保険料の内訳は、被保険者全員が等しく負担する均等割額(応益分)と、被保険者の所得に応じて負担する所得割額(応能分)の合計となります。

基礎控除額は地方税法第314条の2第2項に定める下表の金額になります。

| 合計所得金額 | 基礎控除額 |

| 2,400万円以下 | 43万円 |

| 2,400万円超 2,450万円以下 | 29万円 |

| 2,450万円超 2,500万円以下 | 15万円 |

| 2,500万円超 | 適用なし |

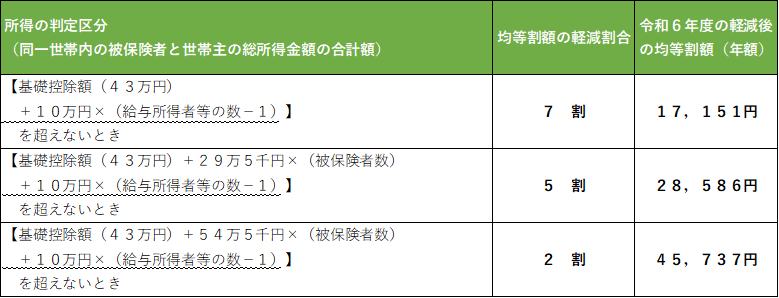

(2)保険料の軽減が受けられる場合

世帯内の所得水準に応じて保険料の均等割額(57,172円)が下表のとおり軽減されます。

(※)波線部は同一世帯内の被保険者と世帯主に給与所得者等(次の(1)~(3)のいずれかに該当する方)

が2人以上いる場合に計算します。

(1)給与収入額が55万円を超える方

(2)65歳未満かつ公的年金等収入金額が60万円を超える方

(3)65歳以上かつ公的年金等収入金額が125万円を超える方

※軽減の判定は、4月1日(4月2日以降に加入した場合は加入日)の世帯状況で行います。

判定日の後に世帯状況に異動があった場合でも、年度途中の再判定は行いません。

※軽減判定するときの総所得金額等には、専従者控除、譲渡所得の特別控除に係る部分の税法上の規定は

適用されません。

※当分の間、年金収入につき公的年金等控除額(65歳以上である方に係るものに限る)

の控除を受けた方については、公的年金等に係る所得金額から15万円を控除した所得金額を

用いて軽減判定します。

※世帯主が被保険者でない場合でも、その世帯主の所得が軽減判定の対象所得に含まれます。

所得に応じて保険料軽減の判定を行いますので、所得がない場合も4月15日まで(年度の途中に資格取得された方は、その日から15日以内)に市区町村担当窓口に申告書の提出をお願いします。

II,被用者保険(会社の健康保険など)の被扶養者であった方は、保険料が軽減されます。

後期高齢者医療制度に加入する日の前日において、会社の健康保険や共済組合等の被用者保険の被扶養者であった方も保険料をご負担いただくことになります。当面の間、所得割額は賦課されず、資格取得後2年間は均等割額の5割が軽減されます。

※ 後期高齢者医療制度に加入する日の前日において、国民健康保険・国民健康保険組合に加入していた方は対象となりません。

※ 上記の保険料の軽減措置において、7割軽減に該当する方については、均等割額の軽減割合は7割軽減が適用されます。

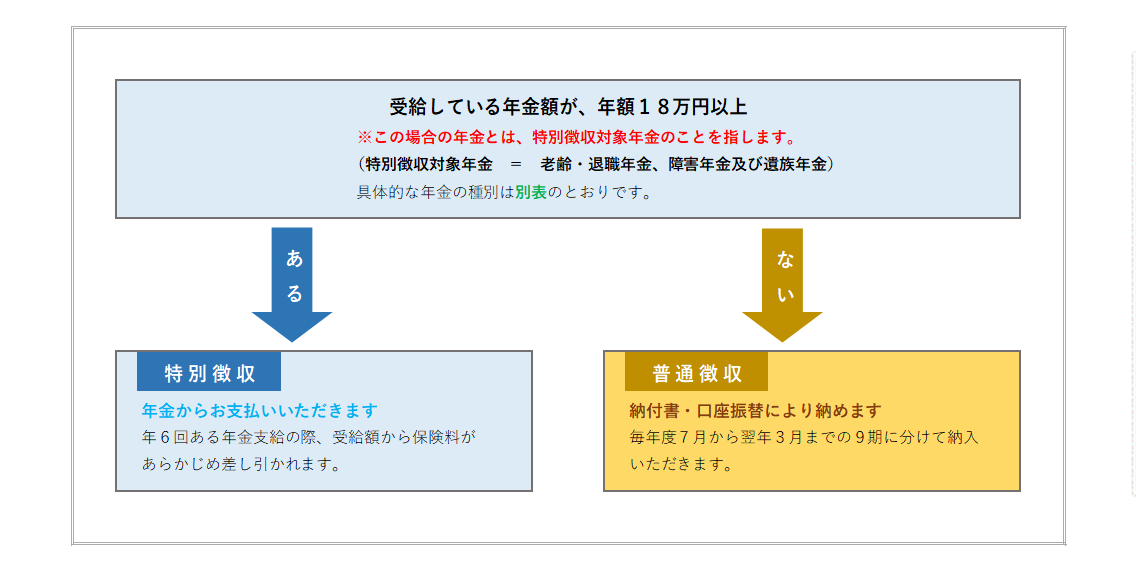

(3)保険料の納め方

保険料は、お住まいの市区町村に納めていただきます。保険料を納める方法(徴収方法)は、原則として特別徴収(公的年金から天引き)となりますが、お住まいの市町村で特別徴収・普通徴収の決定を行います。ただし、年金の受給額等により特別徴収の対象とならない方は、市町村が定める納期に口座振替や納入通知書(納付書)等の普通徴収で保険料を納めていただきます。

- 市町村における判定の際は、1回当たりの年金受給額に対して、実際に徴収される予定の1回当たりの介護保険料と後期高齢者医療保険料の合計額が2分の1を超えるかどうかで判断します。

- 普通徴収の場合、国民健康保険料(税)の振替口座は引き継がれません。改めて口座振替の手続きが必要です。ご利用の際は、お住まいの市区町村窓口にお問い合わせください。

普通徴収の対象となる方の例

◇◇ 保険料の年金からのお支払い(特別徴収)を口座振替に変更できる場合があります。 ◇◇

保険料のお支払いを、年金からのお支払い(特別徴収)で納められている方で、口座振替への変更を希望される方は、市区町村担当窓口への申請等により変更できる場合があります。(ただし、これまでの納付実積などにより、変更が認められない場合があります)

※ 特別徴収からの変更時期は、申出をされた時期によって決まります。

※ 口座振替変更後、滞納が続いた場合は、特別徴収へ戻ることがあります。

※ 申請手続や必要書類、その他保険料のお支払いに関することは、お住まいの市区町村担当窓口にお問い合わせください。

◇◇ 社会保険料控除について ◇◇

後期高齢者医療保険料を納めた方は、所得税および個人住民税の申告の際、社会保険料控除の適用を受けられる場合があります。これにより、世帯全体でみたときの所得税・個人住民税の負担額が変わる場合がありますので、十分ご留意ください。

なお、申告等の内容につきましては、所得税は管轄する税務署、個人住民税はお住まいの市区町村住民税担当窓口までお問い合わせください。

普通徴収の対象となる方 ― 次に該当する方は、普通徴収となります。―

- 賦課期日現在、年金を受給していない方(年金裁定請求中の方を含む)

- 公的年金受給額が年額18万円未満の方

※年金を複数受給している方で、その合計金額が18万円以上であっても、個々の年金が18万円未満であれば普通徴収となります。 - 介護保険料と後期高齢者医療保険料の合計額が年金の1/2を超える方

※年金を複数受給している方の場合は、年額18万円以上の年金のうち優先順位の高い1つの年金を対象に判定を行います。市町村における判定の際は、1回当たりの年金受給額に対して、実際に徴収される予定の1回当たりの介護保険料と後期高齢者医療保険料の合計額が2分の1を超えるかどうかで判断します。 - 特別徴収対象年金を担保に貸付金を返済中で年金の受給がない方

- 年金の支払調整が行われたため、年金の受給額が基準額未満である方

- 年金の差止、支給停止により、年金の受給額が基準額未満である方

- 市町村が、特別徴収対象者が少ない等の理由により普通徴収とした場合

- 災害等により保険料徴収の猶予が行われる場合等で特別徴収を行うことが困難な方

- 年度途中で特別徴収を中止する事由が生じた場合

| 日本年金機構が支給する年金 | 国家公務員共済組合連合会、日本私学振興・共済事業団、 地方公務員共済組合連合会が支給する年金 |

|

|

(4)大阪府における年間保険料算定事例(令和7年度)

| 年金収入額 | 153万円 | 168万円 | 198万円5千円 | 224万円 | 300万円 | |

| 所得額 | 43万円 | 58万円 | 88万円5千円 | 114万円 | 190万円 | |

| 賦課のもととなる所得金額 | 0円 | 15万円 | 45万円5千円 | 71万円 | 147万円 | |

| 所得割額 | (1) | 0円 | 17,625円 | 53,462円 | 83,425円 | 172,725円 |

| 均等割額の軽減割合 | 7割軽減 | 5割軽減 | 2割軽減 | ― | ||

| 軽減後の均等割額 | (2) | 17,151円 | 17,151円 | 28,586円 | 45,737円 | 57,172円 |

| 保険料総額 (1)+(2) |

17,151円 | 34,776円 | 82,048円 | 129,162円 | 229,897円 | |

*世帯主=夫または妻の場合

| 年金収入額 | 夫 | 153万円 | 168万円 | 229万円 | 280万円 | 300万円 | |

| 妻 | 83万円 | 83万円 | 83万円 | 83万円 | 83万円 | ||

| 所得額 | 夫 | 43万円 | 58万円 | 119万円 | 170万円 | 190万円 | |

| 妻 | 0円 | 0円 | 0円 | 0円 | 0円 | ||

| 賦課のもととなる所得金額 | 夫 | 0円 | 15万円 | 76万円 | 127万円 | 147万円 | |

| 妻 | 0円 | 0円 | 0円 | 0円 | 0円 | ||

| 所得割額 | (1) | 夫 | 0円 | 17,625円 | 89,300円 | 149,225円 | 172,725円 |

| 妻 | 0円 | 0円 | 0円 | 0円 | 0円 | ||

| 均等割額の軽減割合 | 7割軽減 | 5割軽減 | 2割軽減 | ― | |||

| 軽減後の均等割額 | (2) | 夫 | 17,151円 | 17,151円 | 28,586円 | 45,737円 | 57,172円 |

| 妻 | 17,151円 | 17,151円 | 28,586円 | 45,737円 | 57,172円 | ||

| 保険料総額 (1)+(2) |

夫 | 17,151円 | 34,776円 | 117,886円 | 194,962円 | 229,897円 | |

| 妻 | 17,151円 | 17,151円 | 28,586円 | 45,737円 | 57,172円 | ||

| 計 | 34,302円 | 51,927円 | 146,472円 | 240,699円 | 287,069円 | ||

- 金額については年額です。

- 均等割額57,172円、所得割率11.75%で計算。

- 所得割額・均等割額に1円未満の端数が出たときは、切り捨てます。

(5)保険料を滞納したとき

また、納期限までに納付された方との公平を図るため、延滞金が加算される場合があります。

(6)保険料収納対策の取組み

後期高齢者医療制度における保険料収納の確保は、制度の安定的な運営を継続していくための基本となる取組みであり、また、被保険者間の負担の公平性や、多額の支援金等を拠出している現役世代との負担の公平性の観点からも極めて重要です。

当広域連合では、平成22年度から毎年、収納対策実施計画を策定し、現状と課題の把握、目標の設定、市町村及び広域連合の具体的な取組みを示し実施してきました。

具体的な取組みの一つとして、収納率が前年度と比較し大きく向上した市町村から、その先駆的・有効的な収納対策の取組事例を収集するとともに、収納率が府内平均を下回った市町村からは、課題の抽出や収納率向上に向けた改善計画の立案を求め、その結果を府内すべての市町村で共有することで、府内すべての市町村がより効果的な収納対策が実践できるよう図ってきました。

当広域連合では、今後も市町村や大阪府と連携しながらこのような収納率向上の取組みを推進するとともに、最新の収納率や収納確保の取組内容の公表を行っていく予定です。